なぜ多くの投資家は想定外に襲われるのか—バブルと金融危機の現実

読了時間 7分 分

| 難易度 |

|

|---|---|

| マニア度 |

|

| 重要度 |

|

「株式投資は長期で見れば必ず成長する」

投資を始めようと思ったとき、あなたもこんな言葉を一度は耳にしたことがあるのではないでしょうか。

実際、過去を振り返れば、世界の株式市場は長期的に右肩上がりで成長してきました。

だからこそ、「多少下がっても、長く持てば大丈夫」と信じて、投資の第一歩を踏み出した人も多いはずです。

しかし、現実はそう単純ではありません。

株式市場では多くの投資家が「まさかここまでは下がらないだろう」と思っていた規模とスピードで、実際に暴落が何度も起きてきたのです。

教科書やセミナーでは教えてくれない、市場の「想定外」の顔は投資を続けていく上で、誰もが知っておくべき現実です。

この記事では、「どうすれば儲かるか」といったテクニックや、「株式投資の仕組み」といった基礎知識の解説はしません。

その代わりに、株式市場で実際に何が起きてきたのか——その事実を、しっかりと見ていきます。

目次

過去のバブル崩壊や金融危機を振り返ると、株価が短期間で大きく下落した例は決して珍しくありません。

これは「少し調整が入った」といった生易しいレベルの話ではありません。

あなたが持っている資産が半分以下になってしまう。それが現実なのです。

さらに重要なのは、これらの下落が「数年かけてじわじわと」起きたわけではないという点です。

リーマン・ショックの時、多くの投資家は、下落が始まる前まで、こんな前提を無意識に持っていました。

まるで足元の地面が突然崩れ落ちるように、株価は一気に下落していったのです。

株式市場では下落は想像以上に速く、そして大きく進むことがある——まずはこの事実を、しっかりと心に刻んでおく必要があります。

次に目を向けるのは、私たち日本の株式市場です。

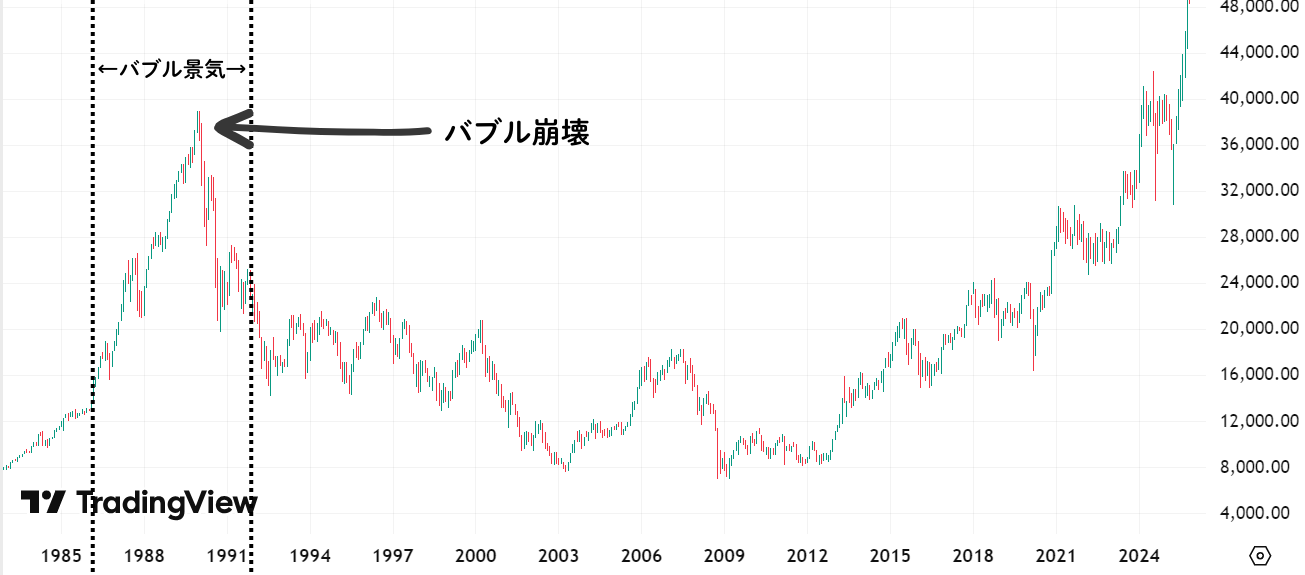

1980年代後半、日本ではいわゆる「バブル景気」が起きました。

株価は天井知らずに上昇し、街は熱狂に包まれていました。「日本は特別だ」「この成長は続く」

——誰もがそう信じて疑わなかった時代です。

しかし、バブルが崩壊したあと、何が起きたのでしょうか。

株価は急落しました。

そして問題は、そこからでした。高値を回復するまでに、何十年もの時間がかかったのです。

1989年につけた日経平均の最高値を再び超えたのは、実に2024年——約35年後のことでした。

これは何を意味するのか。

「長期で持っていれば必ず戻る」という前提が、通用しない期間が現実に存在したということです。

株式投資のリスクは「どれだけ下がるか」という下落幅だけではありません。もうひとつ、見落としてはならないリスクがあります。

それは、「どれくらいの時間、戻らない可能性があるか」という時間のリスクです。

日本のバブル崩壊はこの事実を私たちにはっきりと示しています。

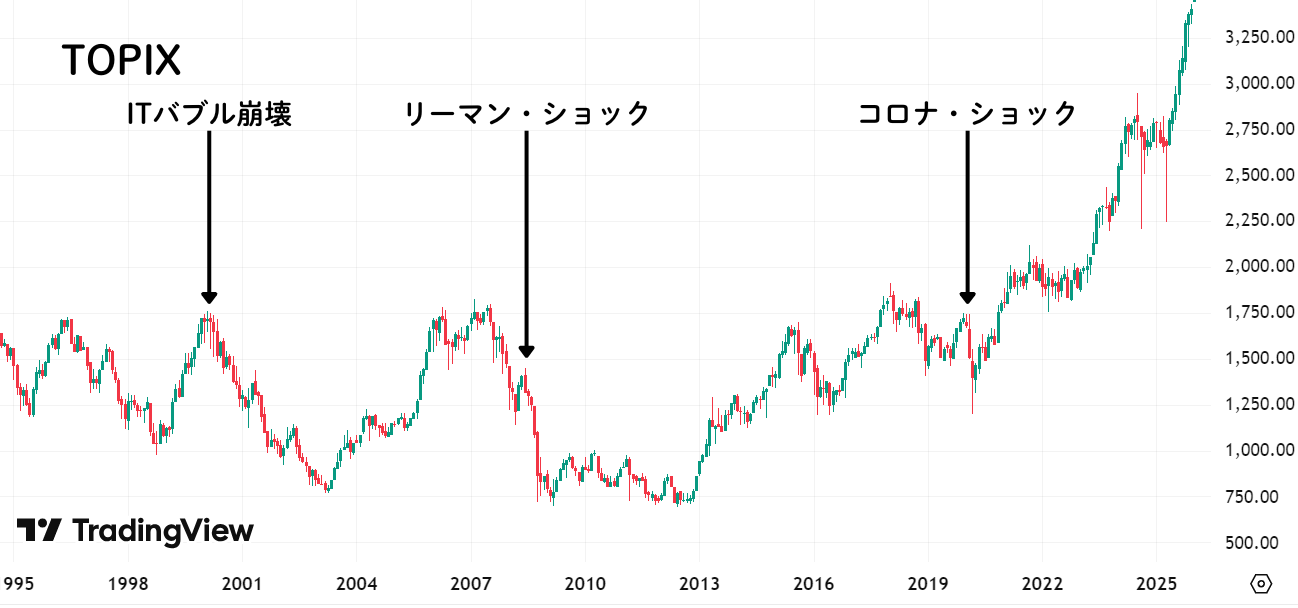

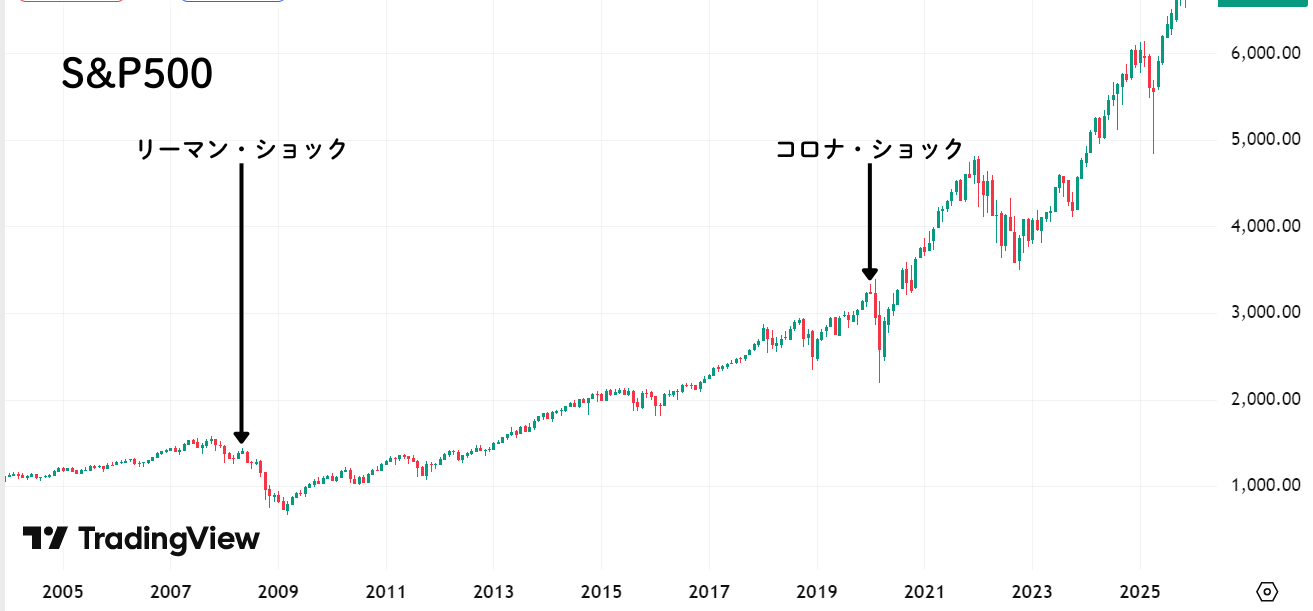

こうした出来事は決して日本だけの特殊な話ではありません。

海外でも、同じような混乱が何度も繰り返されてきました。

これらの局面では世界中の株式市場が激しく揺れ動きました。

そして、ここで見逃してはならない重要なポイントがあります。

下落したのは一部の投機的な銘柄だけではなかったということです。

S&P500やTOPIXといった、広く分散された指数に連動する投資商品——いわゆる「安全」とされる投資先でさえ、大きな下落を経験したのです。

そう信じていた投資家たちも、実際には大きな含み損を抱えることになりました。

これが現実です。

危機は特定の国や市場だけに起きるものではありません。グローバル化が進んだ今、株式市場のリスクもまた、世界中に広がっているのです。

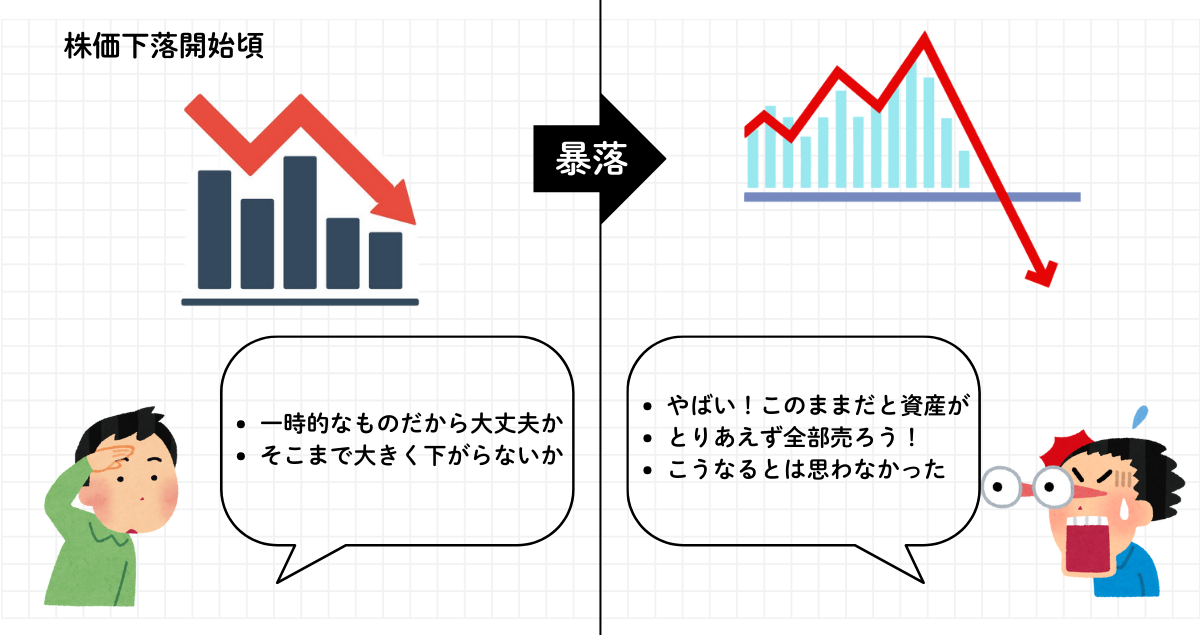

では、なぜ多くの普通の投資家がこうした下落に直撃されてしまったのでしょうか。

答えは意外かもしれません。

彼らが特別なリスクを取っていたからではないのです。ハイリスクな投機に手を出していたわけでもありません。

多くの投資家に共通していたのは、次のような「前提」でした。

つまり、大暴落という事態そのものを想定していなかったのです。

その結果、何が起きたか。

こうしたパターンが数多く見られました。

これは決して、知識が足りなかったとか、経験が浅かったという話ではありません。

むしろ、資産が目の前で減っていくのを見て動揺してしまうのは、人として自然な反応なのです。

誰もが、同じ状況に置かれれば、同じように揺れ動く可能性がある——それが現実です。

ここまで見てきた出来事は運や偶然で起きたものではありません。

株式市場では同じような混乱が何度も繰り返されてきた——これは紛れもない事実です。

そして、多くの投資家が損失を被った本当の理由は「投資手法が間違っていたこと」ではありませんでした。

問題の本質は「そういうことが起き得ると、そもそも想定していなかったこと」にあったのです。

では、なぜ多くの投資家が同じ前提を信じてしまうのでしょうか。

そして、その前提が崩れたとき、なぜ売りが連鎖的に広がり、暴落が加速してしまうのでしょうか。

次回以降の記事ではこうした「市場の心理」と「メカニズム」を、順を追って解説していきます。

バブルや金融危機を学ぶ目的は未来を正確に予測することではありません。

「想定外」を減らし、いざというときに冷静に行動できるようになること——それこそが、この学びの真の価値です。

あなたの投資を守るための理解を、ここから一緒に積み上げていきましょう。

Q.この記事で伝えた「過去のバブルや金融危機から学ぶべき最も重要なポイント」はどれでしょうか?

正解!

不正解...

正解はC. 株式市場では、普通の投資家でも想定外の大きな下落に直面することがあるです。

問題に戻る

この記事では、過去のバブル崩壊や金融危機において、株価が短期間で大きく下落し、分散投資や長期投資をしていた投資家であっても深刻な影響を受けた事実を紹介しました。<br /> <br /> 重要なのはこれらの出来事が一部の投機家だけの話ではなく、「大きく下がることを想定していなかった普通の投資家」を直撃してきたという点です。<br /> <br /> この現実を知ることが、次回以降で扱う「なぜこうしたことが起きるのか」「どう備えるべきか」を理解する出発点になります。