結局どっち買う?ETFと投資信託の選び方を目的別に整理

読了時間 9 分

| 難易度 |

|

|---|---|

| マニア度 |

|

| 重要度 |

|

ETFと投資信託は中身が似ているのに買い方やコスト、分配金など細かな特徴は異なります。

ここまでの3回でその違いを理解してきましたが、いよいよ本シリーズの核心である 「自分はどちらを買うべきか?」 を整理するタイミングです。

実はETFと投資信託に優劣はありません。

大切なのは あなたが何を目的に投資したいか。

目的が決まれば、自然と最適な選択が見えてきます。

目次

これまで見てきた特徴を振り返ると、ETFと投資信託にはそれぞれ強みがあります。

そして、その強みが発揮される場面は人によって異なります。

例えば…

目的が違えば、最適な選択肢も自然と変わります。

この記事ではこうした目的の違いに注目し、あなたに合ったETF・投資信託の選び方をわかりやすく整理していきます。

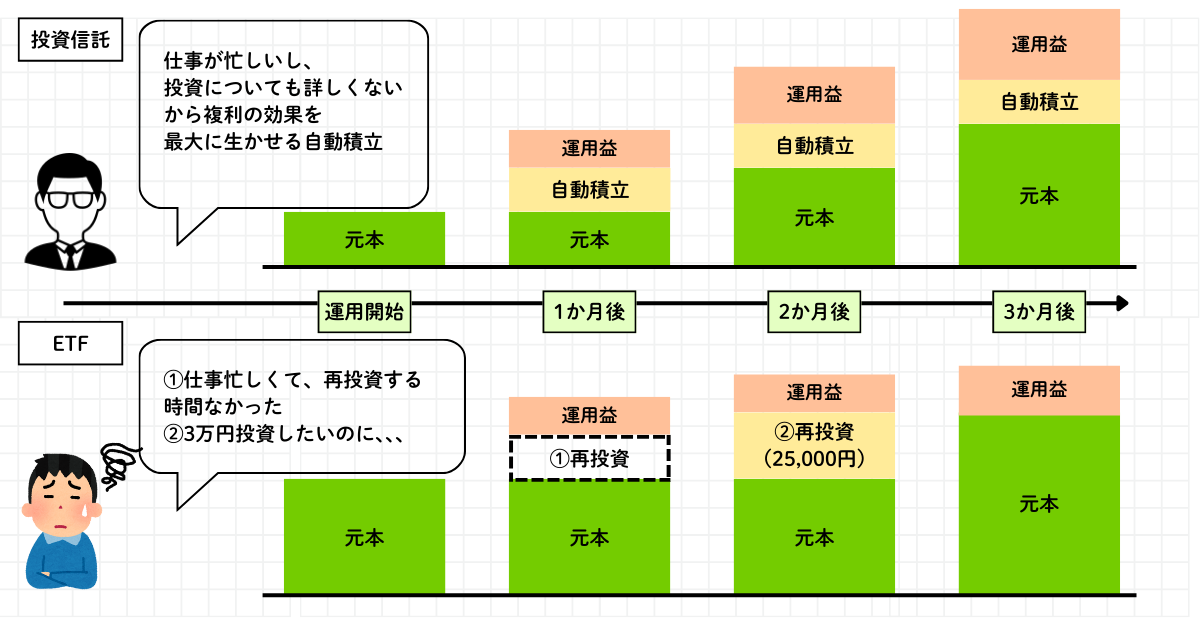

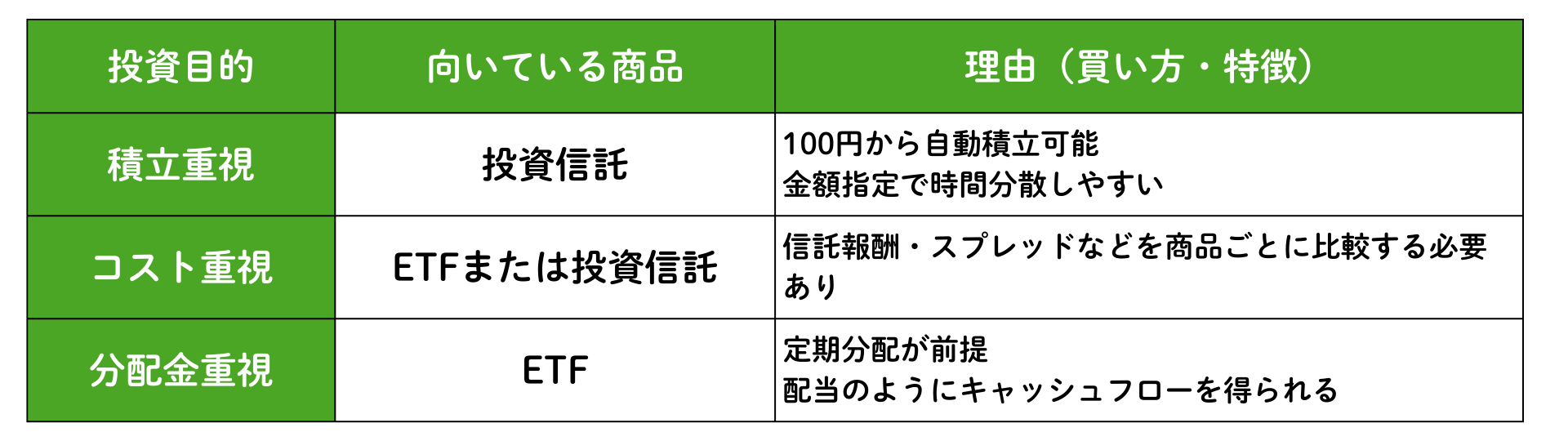

積立投資をメインにしたい人にとって、一番扱いやすいのは投資信託です。

理由はシンプルで、積立に必要な要素が最初から全部そろっているからです。

投資信託にはこんな特徴があります。

積立投資で大切なのは感情を入れずに続けられる仕組みをつくること。その点、投資信託の積立は一度設定するだけで勝手に積み上がっていく自動運転ができるため、初心者でも続けやすいメリットがあります。

もちろんETFでも積立は可能です。

ただし、実際に積立で使おうとすると以下の課題があります。

たとえば1口3万円のETFを毎月1万円積み立てたいと思っても購入ができない月が出てしまうことがあります。その点、投資信託なら100円〜から細かく積み立てできるため、少額でも続けやすく、時間分散の効果も最大限生かせるわけです。

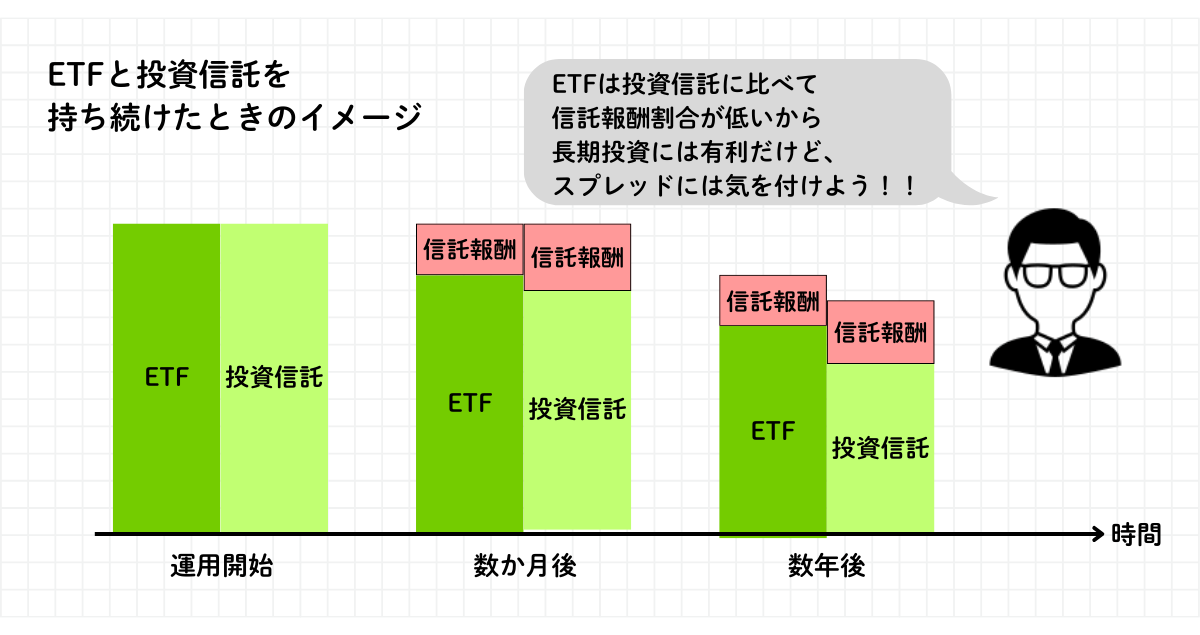

投資で大切なことのひとつがコストをいかに抑えるかです。

同じ商品を買っても、コストの差だけで最終リターンが大きく変わることがあります。

そんな「コスト重視派」にとって有力な選択肢がETFです。

ETFは指数に連動する仕組みそのものがシンプルなため、信託報酬(運用管理費用)が非常に低く設定されているものが多くあります。

具体的には…

この毎年引かれるコストは長期になればなるほど重く効いてきます。10年、20年と続ければ、信託報酬の差だけでリターンに大きな差が生まれます。

コストだけで判断するとETFが有利に見えますが、実際には売買スタイルにより最適解が変わります。

まず前提として、ETFと投資信託のどちらにも割高な商品と割安な商品が混在しています。

例えば、投資信託には売買手数料がある商品も存在しますし、ETFは信託報酬が低い傾向にある一方でスプレッドが広い銘柄もあります。

そのため、「コスト最優先」という観点ではETFか投資信託かという区分よりも、最終的には個別の銘柄次第になります。

では、どう選べばいいのでしょうか。

基本的な考え方は「積立中心なら投資信託」「自己判断で長期投資ならETF」です。

投資信託は自動積立機能があるため、コツコツ積み立てる投資スタイルなら手間が少なく続けやすい傾向があります。

一方、ETFは長期保有を前提とすれば圧倒的に低コストですが、売買のたびに実質的な手数料であるスプレッドが発生します(詳しくはシリーズ第2回)。

そのため、どのタイミングでいくら買うかを自分で判断して長期保有したい人にはETFのほうが向いています。

つまり、まずは自分の運用スタイルで大枠を決め、最後にコストや取扱い銘柄の条件で微調整するのがおすすめです。

投資をしている方の中には株式の配当と同じような感覚で、定期的に分配金を受け取りたいと考える人もいます。

価格の上昇だけでなく、運用成果の一部が現金として手元に戻ってくることで、投資のリターンを実感しやすいという側面もあります。

そんなキャッシュフローを受け取りたいタイプの投資家に向いているのがETFです。 (仕組みについては第2回で説明していますので是非ご覧ください)

ETF(特に海外ETF)は分配金を定期的に支払う設計になっているものが多数あります。

四半期ごとや半年ごと、年1回ごとなどといったように受け取りサイクルが明確で、投資の成果がお金として実感できるのが魅力です。

特に、

などは、分配金を受け取りながら運用することを前提に作られています。

またETFの分配金は基本的に普通分配金で支払われるため、受け取るタイミングで課税されます。

(※課税を避けたい場合は無分配型の投信が向いています)

一方で、投資信託は近年無分配型や自動再投資型が主流です。

理由はシンプルで分配金として外に出さず、ファンドの中で複利成長させたほうが資産が増えやすいからです。投資信託は次のような人と相性が良い商品です。

分配金を受け取れない代わりに、ファンドの価値が効率よく積み上がっていきます。

ETFと投資信託は一見よく似た商品に見えます。

しかし、積立・コスト・分配金という投資の目的に切り分けてみると、それぞれに明確な強みがあり、どんな人に向いているかがはっきりと見えてきます。

こうして目的別に整理してみると「どちらが優れているか?」という問い自体があまり意味を持たないことが分かります。

大切なのはETFと投資信託を使い分けるという視点を持つことです。

目的に応じて組み合わせることで、投資の選択肢は大きく広がります。

ETFと投資信託はどちらが優れているかを争わせる商品ではありません。

それぞれが得意な場面があり、うまく組み合わせることでより強く、より安定したポートフォリオが作れるようになります。

本シリーズがあなたの資産形成における判断力の基礎となり、これからの投資をより安心して進められる材料になれば嬉しいです。

Q.積立投資を中心にできるだけ手間をかけずに運用したい人に向いているのはどちらか。

正解!

不正解...

正解はB.投資信託です。

問題に戻る

積立投資をメインに、日々の管理に手間をかけたくない人に向いているのは 投資信託 です。<br /> 投資信託は、自動積立の設定が簡単にできるうえ、分配金を自動で再投資する仕組み(再投資型)を選べるため、ほったらかしで運用しやすい特徴があります。<br /> <br /> 一方でETFは、株と同じように取引所で売買するため、積立を自動化しにくく、分配金も自動再投資されません。少し手間がかかるため、手軽さを重視する積立投資には向きにくいとされています。<br /> <br /> Aは積立しにくいため不適切。<br /> Cは、積立のしやすさや再投資面を考えると正しくありません。