分散投資の要!投資信託におけるコア・サテライト戦略

読了時間 10 分

| 難しさ |

|

|---|---|

| マニア度 |

|

| 重要度 |

|

前回までの記事で、投資信託の運用手法(インデックス/アクティブ)と投資対象(株式/債券/コモディティ)について解説しました。

今回は、それらの知識を組み合わせて、投資信託において分散投資を実現するためには、どのような戦略で商品を保有すべきか、「コア・サテライト戦略」という枠組みを用いて解説します。

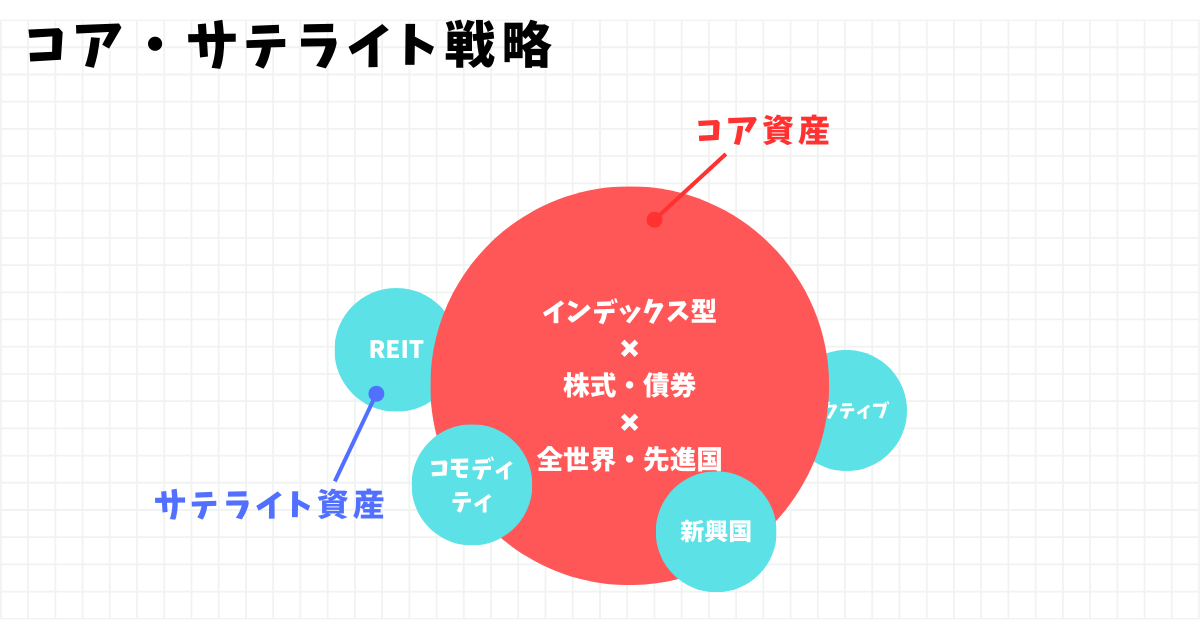

コア・サテライト戦略とは、保有資産を安定運用のコア(中核)と積極運用のサテライト(衛星)の2つに分けて管理する手法です。

役割の異なる2つを組み合わせることで、資産全体のリスクとリターンをコントロールします。

一般的に、資産全体の7〜9割をコア資産で固め、残りの1〜3割をサテライト資産として運用するのが理想的なバランスとされています。

コア資産は、10年、20年と長期で持ち続けることが前提です。

そのため、第2回・第3回で学んだ要素を以下のように組み合わせるのが最適解となります。

【運用手法:インデックス型】×【投資資産:株式または債券】×【投資地域:全世界 または 先進国】

長期保有において、リターンを確実に削る「コスト(信託報酬)」は最大の敵です。そのため、コストが高いアクティブ型は避け、低コストのインデックス型を選びます。

また、資産を大きく育てるエンジンの役割を果たすのが株式であり、守りを固めるクッションの役割を果たすのが債券です。

これらは市場規模が圧倒的に大きく、経済活動の根幹をなす資産であるため、資産形成の土台(コア)として最適です。(※金やREITは市場規模が小さく値動きに癖があるため、土台には向きません。 投資地域については、特定の国の成長だけに賭けるのはリスクが高すぎるため、どこかの国の成長が鈍化しても他国の成長でカバーできるよう、世界経済全体に広く分散投資できるような対象を選びます。

上記の条件を満たす「王道ファンド」は以下の通りです。この中から1つ選ぶだけで、コア資産としての役割を十分に果たすでしょう。

特定の国に依存せず、世界経済全体の成長を丸ごと取り込みます。

→eMAXIS Slim 全世界株式(オール・カントリー)

新興国のリスクを避け、米国などの成熟した市場を中心に投資します。

→eMAXIS Slim 米国株式(S&P500)

→eMAXIS Slim 先進国株式インデックス

サテライト資産は、安定重視のコア資産だけではカバーできない要素を補完するために使います。

目的別に運用手法と投資対象の組み合わせを変えるのがおすすめです。

市場平均(コア)に勝つためには、以下の2つの戦略のどちらかを採用します。

① 戦略:投資対象を「成長分野」に絞る

運用手法は「インデックス型」のままですが、投資対象を全世界から成長著しい特定の国や特定のテーマに絞り込むことで、平均以上のリターンを狙います。

具体例:

② 戦略:運用手法を「アクティブ型」に変える

投資対象は広く持ちつつも、運用手法をアクティブ型に変え、プロのファンドマネージャーの選定眼に頼ることで市場平均超えを狙います。

具体例:ひふみプラス(国内外の成長企業をプロが厳選)

株式市場の暴落に備えるためには、株式とは異なる動きをする資産を持つ必要があります。 資産の性質によって、以下の2つの戦略があります。

① 戦略:有事の備えとして「実物資産」を持つ

インフレや戦争、金融危機などの「有事」に価格が上昇しやすい金(コモディティ)を保有し、株価下落時のクッションにします。

具体例:三菱UFJ 純金ファンド

② 戦略:異なる収入源として「不動産」を持つ

株式とは異なる値動きのサイクルを持つ不動産(REIT)を保有し、資産の分散効果を高めます。

具体例:eMAXIS Slim 国内リートインデックス

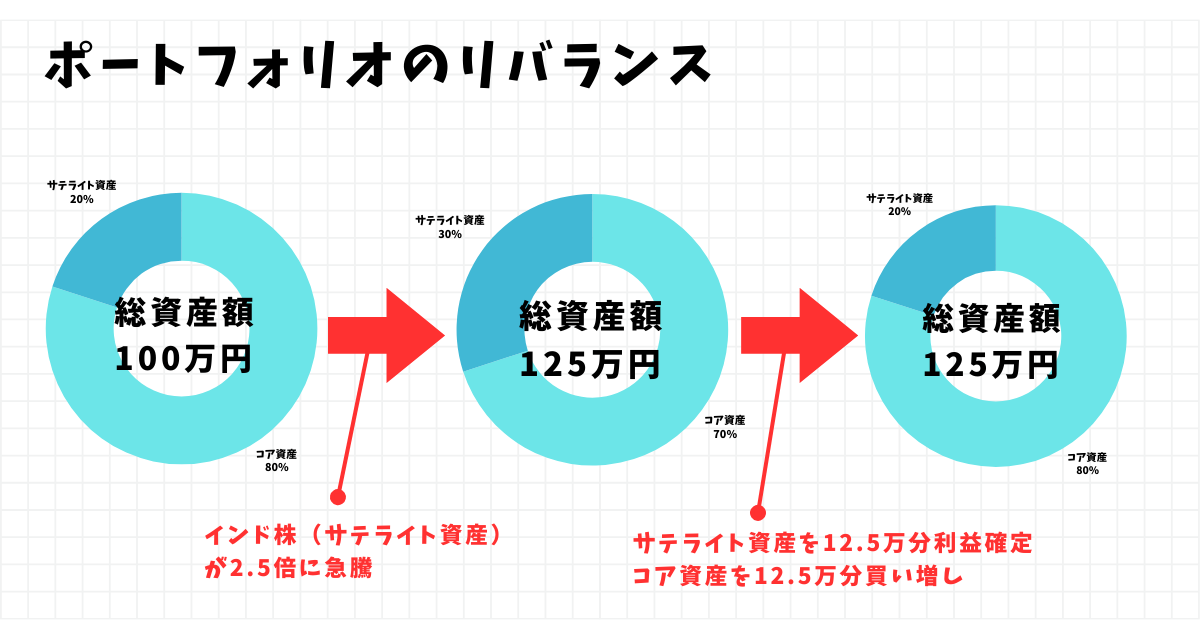

商品の配分が決まり運用を開始した後は、リバランスというメンテナンス作業が不可欠です。

運用を続けると、各資産の値動きにより、当初決定した比率(例:コア80%・サテライト20%)が崩れてきます。

この崩れた比率を、元の比率に戻す作業をリバランスと呼びます。

具体的な手順

この作業を行うことで、「割高になった資産を売り、割安な資産を買う」という、投資で最も重要なアクションを感情に左右されずに実行できます。

これにより、リスクを当初の想定内に抑えつつ、長期的なパフォーマンスの向上が期待できます!

今回は、コア・サテライト戦略について解説してきました。分散投資を叶える投資信託の商品保有のバランスやコツについて、理解が深まっていれば幸いです。

次回は、投資信託を選ぶ際にチェックしたいポイント(信託報酬など)をピックアップして解説します。お楽しみに!

Q1.コア資産として選ぶ投資信託の原則として、最も重要視すべき点はどれですか?

正解!

不正解...

正解はC. 低コスト(信託報酬が低い)で、地域や銘柄が高度に分散されていることです。

問題に戻る

Q2.サテライト資産の役割を説明として、適切でないものはどれですか?

正解!

不正解...

正解はC. ポートフォリオ全体のリスクを大幅に高めるとき、最大の割合を占めてよい。です。

サテライト資産はリスクが高い「攻め」の部分であり、その失敗が致命的にならないよう、全体の割合を少なく抑えるのが原則です(一般的に10%〜30%程度)。

問題に戻る

コア資産は長期保有が前提となるため、コストがリターンを大きく左右します。また、土台として機能させるために、特定の地域や銘柄に偏らない高度な分散性が不可欠です。