【初心者必見】銘柄選びを体験してみよう!

読了時間 8 分

| 難易度 |

|

|---|---|

| マニア度 |

|

| 重要度 |

|

株を始めたいと思っても、「どの株から調べればいいか」迷ったことはありませんか。

日本の上場企業は実は約4000社もあり、「業種ごとに調べる」、「条件を絞り込んでスクリーニングする」など、調べる方法はさまざまです。

その中でも初心者におすすめなのは、自分がよく利用する企業や、街中でよく見かける企業を調べてみることです。

今回は、生活に欠かせない存在である 「ドラッグストア業界」 を題材に、これまでの学びを復習していきましょう。

(以下は2025年秋現時点のデータです。また、特定の銘柄をお勧めする意図はありません。)

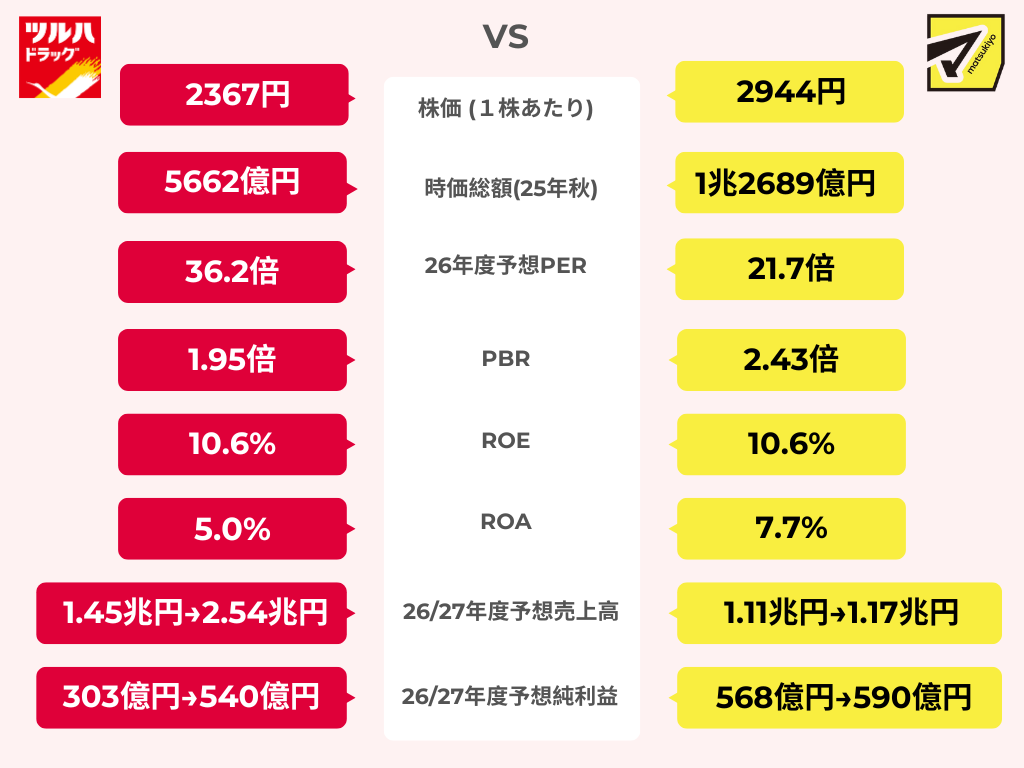

2社はどちらも業界大手ですが、数字を見るとそれぞれの特徴が見えてきます。

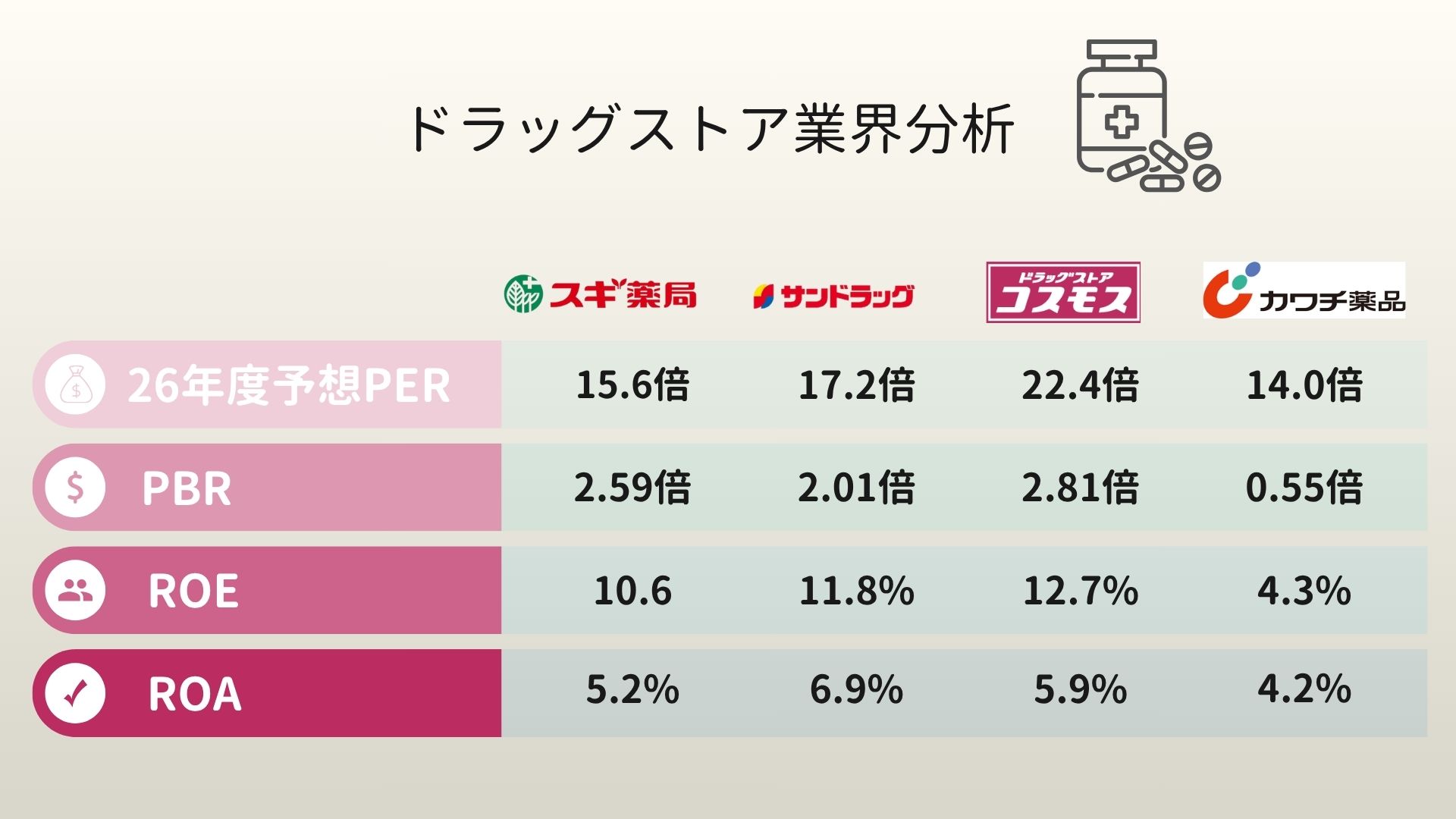

ここでは、PER・PBR・ROE・ROAの4つの指標を軸に、それぞれの企業の強みと今後の見通しを読み解いていきましょう。

ツルハのPER36.2倍は、ドラッグストア業界の中でも、ずば抜けて高いです。

売上2.5兆円という規模拡大にあたり、株式市場が成長への期待を寄せていることが読み取れます。

一方で、マツキヨは安定的な成長を見せており、PERはツルハよりは落ち着いています。

マツキヨは、ツルハより小さい資産規模で利益を上げているため、PBRはより高くなっています。

「なぜPERはツルハの方が高かったのに、PBRはマツキヨの方が高いのか」疑問に思ったのではないしょうか。

カギは両社の財務状況の違いにあります。ROEとROAの分析で詳しく見ていきましょう。

2社とも自己資本を活用して、効率よく利益を生み出すことができています。

ですが、競合と比べて、飛び抜けて高いわけではありません。

ROAではマツキヨがツルハを上回っています。 自己資本比率 : ツルハ(46.8%) vs マツキヨ(73.2%)

有利子負債(借金): ツルハ(約310億) vs マツキヨ(11億円)

これらのデータを踏まえると、

ということが読み取れます。

ですが、ツルハは統合による大幅な増益を見込んでおり、一定レバレッジに見合う成長が期待できます。

ウエルシアの子会社化により、圧倒的な業界NO.1の地位を確立する可能性があります。

売上は1.45兆円→2.54兆円と、2位のマツキヨを大きく引き放します。

また、純利益も303億円→540億円と約1.8倍が見込まれているのも、ポイントです。

ですが、すでに成長期待が加熱している恐れもあります。

36.2倍のPERからも読み取れるように、すでに多くの市場の期待を集めており、統合後の株価の伸びが限定的になる可能性もあります。

両者の強みを活かたシナジーで、統合後も期待以上の利益を上げられるかが焦点です。

健全な財務と効率的経営を武器に、今後も安定して株価を伸ばす可能性が高いです。

売上は1.11兆円→1.17兆円、純利益も568億円→590億円と堅実な伸びを記録してします。

既存店強化やASEAN展開、プライベートブランド(自社ブランド)商品の拡販といった着実な戦略が支えています。

ツルハの急成長とは反対に、安定した利益力が特徴です。

PER・ROAの観点から見ると、マツキヨココカラは比較的割安と言えます。

さらに、マツキヨは健全な財務状況と安定的な利益が魅力で、着実に株価を伸ばしていくことが予想されます。

売上2.5兆円、圧倒的な業界NO.1を狙うツルハは、ある程度のリスクが伴います。

高PERは割高感も大きいですが、統合で業界最大手となれば、店舗数も拡大しやすくなり、株価が成長する見込みもあります。

借入が多く、財務状況は良くないため、統合後のシナジーに期待が集まります。

投資は、買った時の値段よりも高く売ることが鉄則です。

ですが、リスク許容度、投資に使える資金が人それぞれ異なるため、絶対的な正解はありません。

このシリーズで学んだ指標を軸に、直感ではなく、自分なりの仮説を持てるようにしましょう。

まずは、身近な企業から調べ始め、どんどん会社の分析を始めましょう!

Q.A社のROAが10%, B社は20%の場合、何が推測できますか?

正解!

不正解...

正解はB. B社は総資産をより効率的に使って利益を出しているです。

問題に戻る

Q.A社のPERが20倍、B社のPERが30倍の場合、何が推測できますか?

正解!

不正解...

正解はA. 市場からの成長期待はB社のほうが高いです。

PER(株価収益率)= 株価 ÷ EPS(1株あたり利益)の公式からわかるように、<br /> 高PERは投資家が将来の成長を強く期待している可能性が高いです。ただし、「高PER=必ず割高」ではなく、市場期待の表れと捉えることもできます。

問題に戻る

ROA(総資産利益率)= 当期純利益 ÷ 総資産の公式からわかるように、ROAがより高B社は総資産をより効率よく利益に変えていると推測できます。