第5回:投資家はどこを見ている?適時開示を読むコツと注意点

読了時間 6 分

| 難易度 |

|

|---|---|

| マニア度 |

|

| 重要度 |

|

目次

株式投資を続けていると、「ニュースを見たのに、なぜ株価が上がったのか(または下がったのか)が分からない」と感じる瞬間があると思います。

その答えは実は適時開示の中にあるかもしれません。

企業がどんな数字を出し、どんな理由を説明し、どんな方針を示したのか――

それを正しく読み取れるかどうかで投資判断の精度は大きく変わります。

ここまでの4回で見てきたように、

つまり、株価を動かすのは出来事そのものではなく、投資家がどう受け取るかです。

この第5回では、「投資家は適時開示のどこを見ているのか?」「どんな読み方をすれば本質をつかめるのか?」を初心者にもわかりやすく整理していきます。

適時開示を読んで「結局、どこを見ればいいの?」と感じる人は多いと思います。

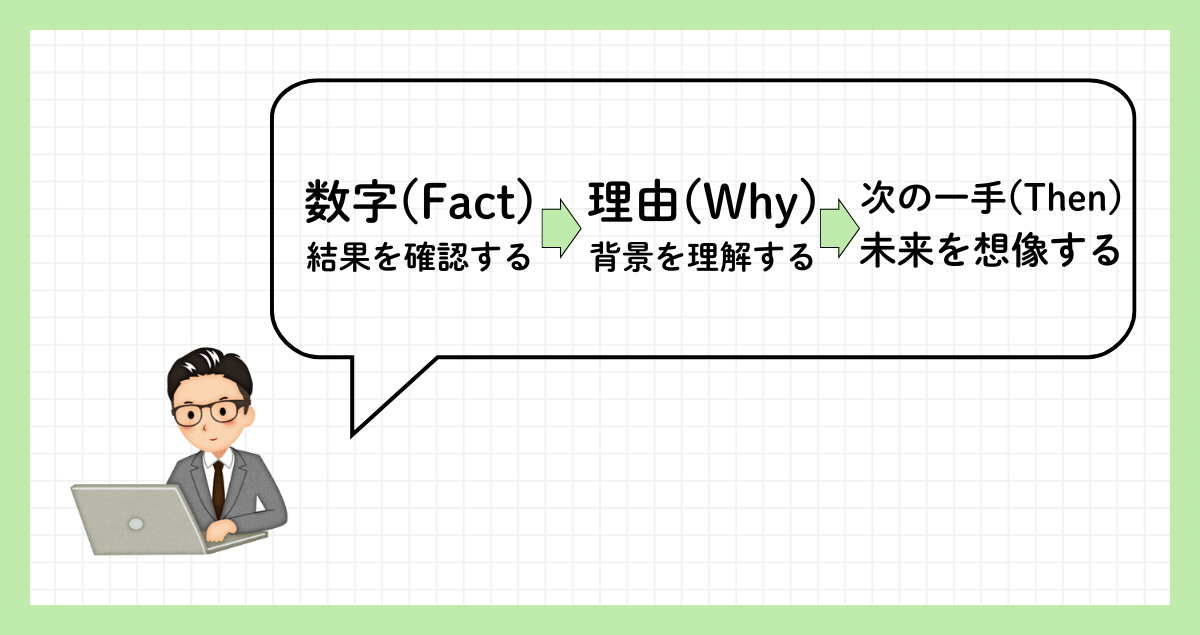

しかし、実際にプロの投資家が見ているポイントは3つに絞られます。

それが――数字(Fact)・理由(Why)・次の一手(Then) の3ステップです。

この3つを意識するだけでどんな開示でも読む力が一気に上がります。

最初に見るのは数字がどう変わったのかです。

特に注目すべきは次の3つのセットです。

投資家はこれらを前回予想や前年同期比と比較して「会社の勢いが伸びているのか、鈍っているのか」を瞬時に判断します。

たとえば、第3回で紹介したNJSのようにEPSが上方修正されれば「1株の価値が上がる=株価も上がる可能性が高い」と考えます。

逆に第4回で出てきた資生堂のようにEPSが大幅に下方修正されれば「1株の価値が下がる=株価も下がる可能性が高い」と捉えられ、売りが出やすくなります。

数字の変化を見たら、次は理由を探す段階です。

ここで注目すべきは、「一時的な要因か」「構造的な変化か」です。

たとえば、

数字の裏にあるストーリーを理解することで、一時的な上げ下げに惑わされない投資判断ができるようになります。

最後に見るべきは会社が次に何をするかです。

適時開示は過去の報告ではなく、次の方針が必ず書かれています。

投資家はここを読んで、「この会社は次の四半期に何を仕掛けるのか?」「短期だけでなく、中長期で成長する準備があるか?」を見極めます。

たとえば、第3回で出てきたNTTのグループ再編は「AI事業の強化」という次の一手が明確だったからこそ、市場が好反応を示しました。

初心者がやってしまいがちなのは「1つのニュースで株価を判断してしまう」ことです。

たとえば、上方修正が出たら「買い」、不祥事が出たら「売り」といったように点で見る投資になってしまうのです。

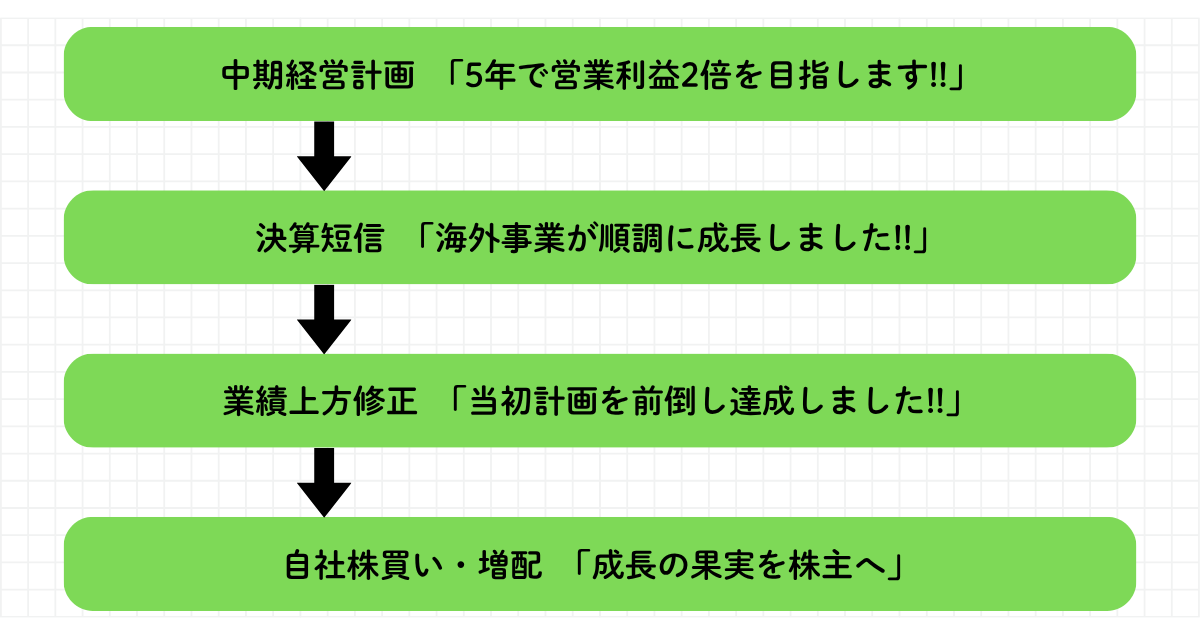

一方で、実際の投資家は線で読むことを意識しています。

つまり、ひとつの開示を単独で見るのではなく、時間の流れや他の発表と照らし合わせて読むということです。

ここではその「線のつなぎ方」を2つの視点で紹介します。

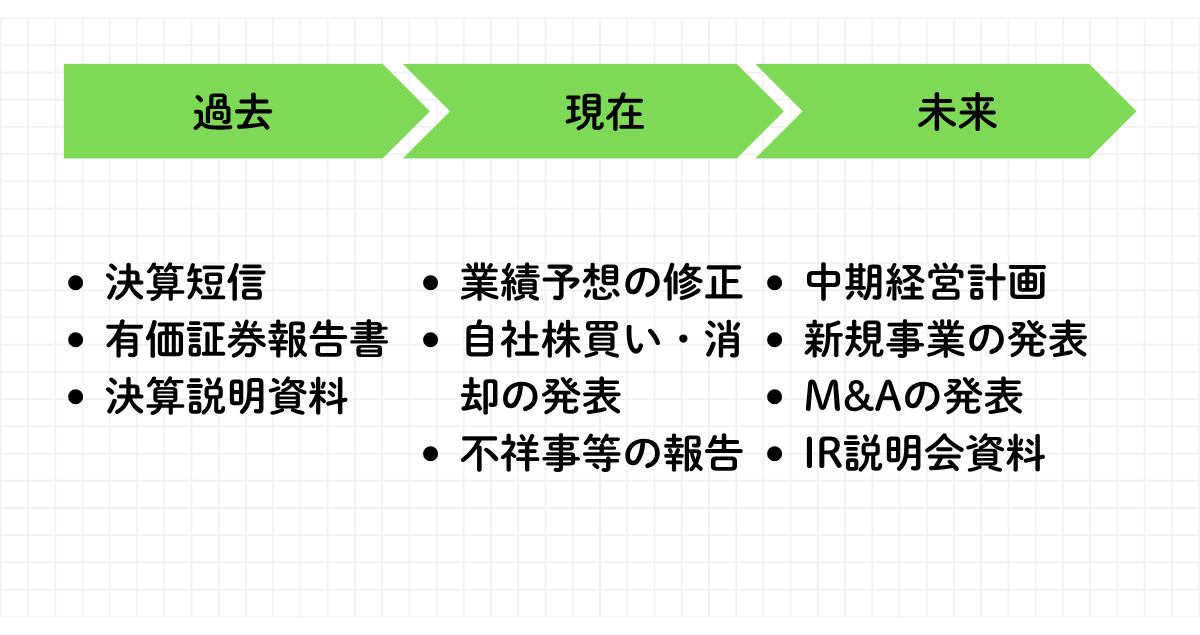

開示は1回で完結するものではありません。企業のメッセージは時系列で積み重なっていきます。

たとえば、

同じ数字の下方修正でも計画を微調整しただけなのか、戦略を根本から見直しているのかでは意味が全く違います。

時間軸を意識して並べるだけで、企業の方向性が見えるようになります。

もうひとつの線のつなぎ方は開示の種類を組み合わせて読むことです。 たとえば、

この3つをセットで追うと、利益を出す → 還元する → 継続できるという企業の循環が見えてきます。

たとえば、

「利益は減っているけれど、自社株買いを発表した」場合、数字だけ見ればマイナスでも、株主を重視した姿勢を打ち出している可能性があります。

逆に「利益が伸びているのに還元が据え置き」であれば、資金繰りや投資方針に課題があるのかもしれません。

適時開示は、正しく使えば投資の羅針盤になりますが、読み方を誤ると、かえって判断を曇らせる危険もあります。

ここでは初心者が特に注意すべき3つの思い込みを紹介します。

投資初心者がよくやってしまうのが「売上が増えた」「利益が減った」と数値の増減だけで良し悪しを決めてしまうことです。

実際には数字の背景こそが重要です。

売上が増えても利益率が悪化していれば、効率が落ちている可能性があります。 逆に利益が一時的に減っていても、新規投資による将来成長の布石なら前向きに捉えられます。

数字を読むときは「なぜそうなったのか」までセットで理解する姿勢が大切です。

「上方修正!」「過去最高益!」といった見出しは強い印象を与えますが、本文を読むと「一時的な要因」や「来期は減益見込み」といった注意書きがあることも少なくありません。

つまり、見出しは入口に過ぎず、判断材料ではないということ。

短いニュースよりも元の適時開示本文に1分だけ目を通す習慣をつけるだけで、誤解は大幅に減ります。

SNSやニュース解説では「この発表は好材料だ」「もう売りだ」といった声が飛び交います。

しかし、それらは短期目線や一部のデータに基づいた意見のことがあります。 投資家が見るべきは誰かの評価ではなく、企業が自ら出した一次情報です。

他人の解釈ではなく、事実をもとに判断することで情報に振り回されず、安定した判断ができるようになります。

適時開示は単なる「企業の報告書」ではありません。

その中には企業が何を目指し、どんな課題に向き合っているのかというストーリーが詰まっています。

投資家が見ているのは数字そのものではなく――

という流れです。

一つひとつの開示を見出しではなく中身で読み、前後の文脈でつなげていく。

そうすることでニュースに振り回される側から、自分で判断できる投資家へと成長できます。

まずは気になる企業の最新開示を1本、丁寧に読んでみてください。

その1本が、あなたの投資の「見る力」を鍛える第一歩になります。

Q.次のうち、投資家が適時開示を見るときの正しい姿勢として最も適切なのはどれでしょう?

正解!

不正解...

正解はC.開示内容の数字や背景を確認し、他の情報とあわせて全体像を考える。です。

問題に戻る

投資家にとって重要なのは、一つのニュースに一喜一憂せず、全体を見て判断することです。<br /> 開示の数字や背景を理解し、他の情報(業界動向・決算・他社比較など)と照らし合わせて考えることで、より正確な判断につながります。