初心者でも安心!投資信託の基礎知識と賢い選び方

読了時間 10 分

| 難しさ |

|

|---|---|

| マニア度 |

|

| 重要度 |

|

資産運用に興味はあるけれど、「何から始めればいいか分からない」「個別株は難しそう」「まとまったお金もない」──そんな投資初心者の悩みを一気に解決できるのが投資信託です。

実際、NISA口座で投資を始める9割の人が投資信託を選んでいます。この記事では、投資信託の基本から、あなたに合った選び方まで分かりやすく解説します。

この記事を読み終えると、NISAでどのタイプの投資信託を選ぶべきか、自分で判断できるようになります。

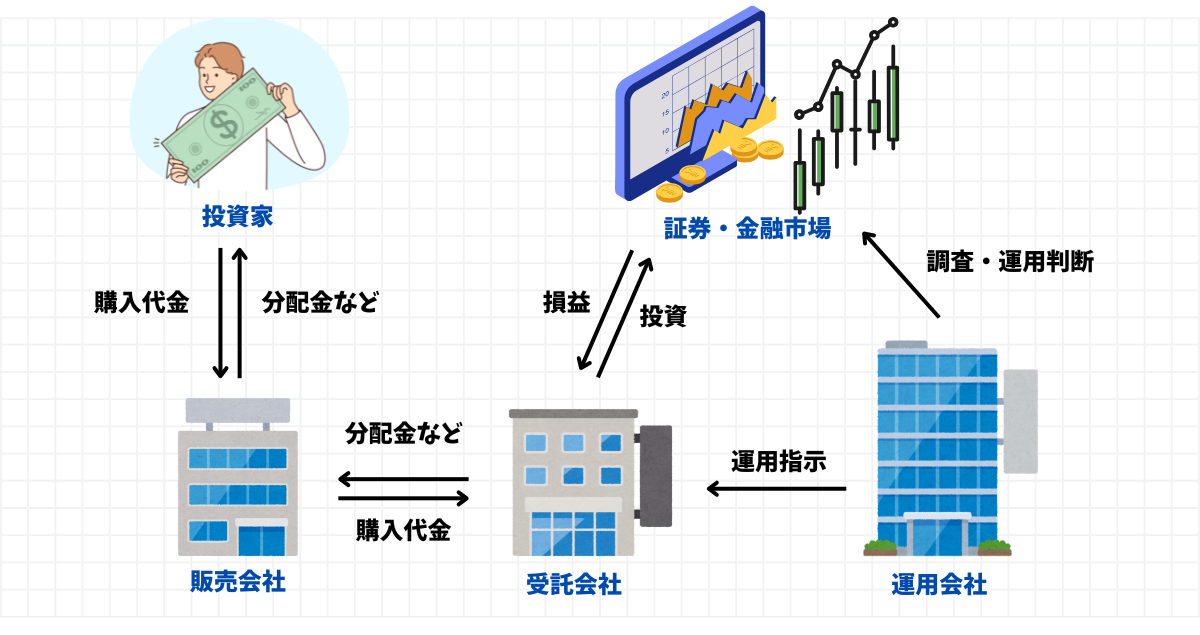

投資信託とは、多くの投資家から集めた資金を一つにまとめ、それを運用のプロフェッショナルが国内外の株式・債券・不動産などに分散投資・運用するしくみです。

投資信託の運用は、以下の三つの機関が役割を分担することで成り立っています。

この分業体制によって、投資家の資金は安全に管理されています!

とはいえ、『プロに任せて本当に大丈夫?』と不安な人も多いはずです。

そこで、投資信託の良い点・注意点をざっくり整理します。

まず、メリットは以下の3つに集約されます。

⭕️分散投資が行える

投資信託の最大メリットは、分散投資が手軽に実現できることです。

投資信託では、一つの商品を買うだけで数十、数百の銘柄に投資できます。これには、特定の企業や地域の経済状況によって株価が急落するリスクを軽減しやすいという大きなメリットがあります。

⭕️手間や投資の知識がほぼ不要

運用の専門家に任せるため、手間や投資の知識がほとんど不要です。

投資知識のない初心者や、投資判断に時間をかけられない忙しい人にとっては嬉しい点ですね。

⭕️少額から投資を始められる

投資信託においては、少額(100円〜1万円程度)から自動積立が可能です!投資の開始ハードルが非常に低いのも特徴です。

一方で、デメリットもあります。

⚠️元本割れのリスク

投資信託は、銀行への預金とは異なり、価格変動によっては元本を割り込む元本割れのリスクがあります。なお、元本割れのリスクは投資信託に限らず、投資行動全般で注意すべきリスクでもあります。

⚠️信託報酬の積み重ねによるリターンの圧迫

運用を任せる対価として信託報酬(運用管理費用)が発生し、長期になるほどリターンを圧迫する可能性があります。信託報酬についてはこちらの記事で詳しく解説しておりますのでチェックしてみてください!

⚠️リアルタイムでの取引ができない

個別株やETFと異なり(次章で詳しく解説)、リアルタイムでの取引はできず、売買の申し込み後の翌営業日の基準価額(投資信託における一口あたりの値段)が適用されるため、価格を事前に把握して取引することはできません。

投資信託と混同されやすい個別株、そして上場投資信託(ETF)との具体的な違いを理解することで、投資信託の位置づけが明確になります!

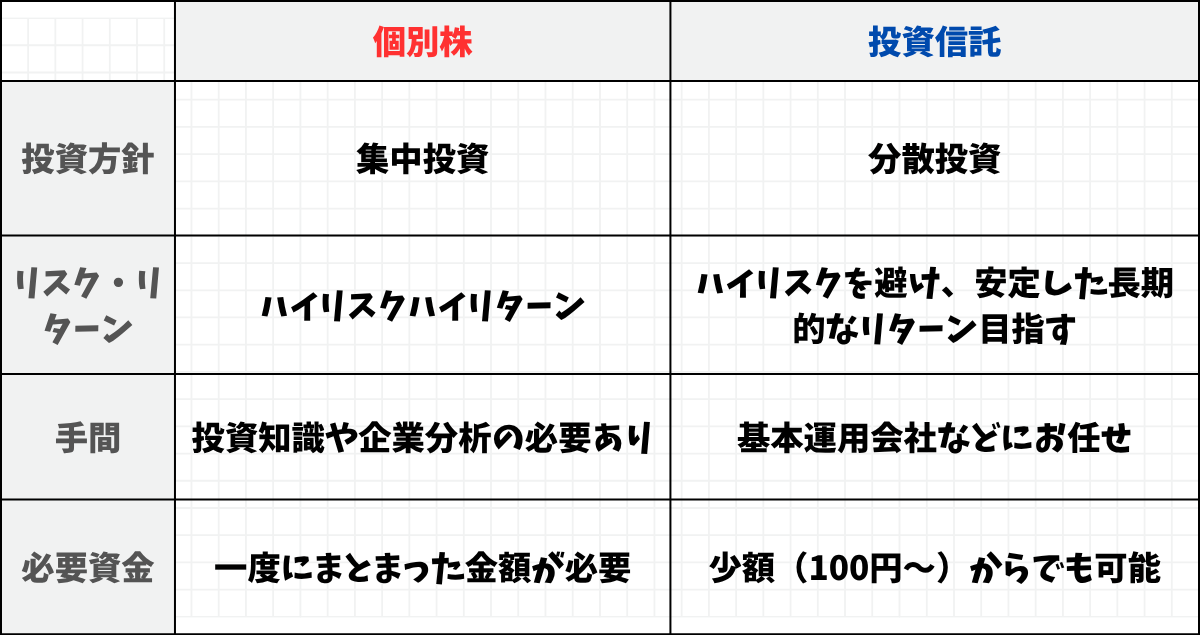

個別株は、特定の企業の株式を購入することでその企業の成長に賭ける集中投資です。成功すればハイリターンを期待できますが、企業の不振や不祥事により価値がゼロになるリスクもあります…!

また、目星をつけた企業が本当に伸びるかどうかを自分で判断する必要があり、分析には知識と手間が欠かせない上、購入にはある程度まとまった資金が必要になることが多いです。

これに対し、投資信託は既に数十〜数百の銘柄に分散されており、ハイリスク・ハイリターンを避け、安定した長期リターンを目指します。投資対象の企業の調査は運用会社が行うため、投資家側の手間はほぼありません。かつ、積立投資との相性も良いため、一度にまとまった資金を準備する必要性も低いでしょう。

ETF(上場投資信託)とは、投資信託でありながら、株式と同じように証券取引所に上場して取引される商品です。

最も大きな違いは取引方法です。非上場の投資信託は窓口やインターネットで販売会社と取引し、1日1回算出の基準価額(投資信託における一口あたりの値段)で売買が成立します。個別株の「株価」に相当し、投資信託を売買するときの実際の取引価格となります。一方でETFは、市場が開いている間は価格が変動し、株式と同様にリアルタイムで売買できます。

コストについては、一般的にETFの方が非上場の投資信託より信託報酬が安い傾向があります。

しかし、非上場の投資信託は金額指定で購入しやすく、また運用して得られたリターンを自動的に再投資に回す商品が多いため、ほったらかしで積立投資を続けたい人にはおすすめです!

ETFの場合、リターンは原則現金で分配されるため、再投資の際には自分で手続きをする必要があります。

投資信託は、以下の条件に当てはまる方に最適なツールです。

☑️投資にかける時間のない人

投資信託が向いているのは、まず株式投資に時間をかける余裕のない人です。運用のプロに任せられるため、本業や趣味に集中しつつ資産形成を行えます。

☑️長期的な資産形成を目的とする人

長期的な資産形成を目的とする人にも最適です。

少額からでも10年、20年といったスパンで着実な資産の成長を目指すことができます。

☑️ハイリスクを取りたくない人

一つの銘柄の倒産リスクを避け、広範な地域への分散を通じてリスクを限定したい人にもおすすめです。

一方で、投資信託が向いていないのは、短期で利益を狙いたい人です。投資信託は基準価額の確定に時間がかかるため、スピード感を重視する取引には不向きです。

また、特定の革新的な企業への集中投資など、自分で特定の企業を選んで応援・集中投資をしたい人には個別株の方が適しているでしょう。

今回は、投資信託の概要について説明してきました。投資信託に関して基本的な理解を深められていれば幸いです!

次回は、投資信託の具体的な選び方として、「インデックスファンドとアクティブファンドの違い」について掘り下げていきます。

それではまた!

Q.1投資信託の価格である「基準価額」が決定・更新される頻度として正しいものはどれですか?

正解!

不正解...

正解はB. 1日に1回(原則、その日の終値で計算)です。

問題に戻る

Q2.投資信託(非上場)とETF(上場)を比較したとき、投資信託では自動で行ってくれるため、投資家が手間をかけずに済むのは次のうちどれですか?

正解!

不正解...

正解はB. 分配金(利益)を再び投資元本に回すこと(再投資)です。

投資信託(非上場)の多くは、運用で得た分配金(利益)を自動で再投資してくれます。一方、ETFは市場で取引されるため、分配金は現金で支払われ、再投資するには投資家が自ら手続きを行う必要があります。

問題に戻る

投資信託(非上場)の価格は、組み入れられた資産の終値をもとに1日1回計算されます。Aの「リアルタイムで頻繁に変動」するのは、主に個別株やETF(上場投資信託)の特徴です。